El próximo 1 de enero de 2023 entra el vigor el nuevo sistema de cotización para los autónomos basado en los rendimientos netos (RDL 13/2022). En los próximos tres años, desplegará un sistema de quince tramos que determinarán las bases de cotización y cuotas en función de los rendimientos netos del trabajador, como transición al modelo definitivo de cotizaciones previsto para el plazo de 9 años.

El próximo 1 de enero de 2023 entra el vigor el nuevo sistema de cotización para los autónomos basado en los rendimientos netos (RDL 13/2022). En los próximos tres años, desplegará un sistema de quince tramos que determinarán las bases de cotización y cuotas en función de los rendimientos netos del trabajador, como transición al modelo definitivo de cotizaciones previsto para el plazo de 9 años.

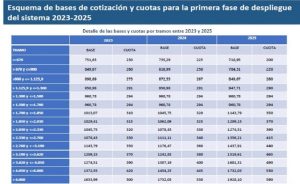

Las cuotas oscilarán entre los 230 euros hasta los 500 euros en 2023 y desde los 200 hasta los 590 euros en 2025 y fija la cuota reducida de 80 euros al mes entre los años 2023 y 2025 por el inicio de una actividad y durante doce meses. Esta cuota podrá extenderse 12 meses adicionales cuando los ingresos netos sigan siendo bajos.

Los rendimientos netos se calcularán deduciendo de los ingresos todos los gastos producidos en ejercicio de la actividad y aplicando, sobre esta cantidad, una deducción por gastos genéricos del 7% (3% para los autónomos societarios). Esa cifra final determinará la base de cotización y la cuota correspondiente. (Ver imagen tabla)

El autónomo deberá elegir la base de cotización mensual que corresponda en función de su previsión de rendimientos netos anuales dentro de una tabla general que se fijará en la LPGE y limitada por una base mínima y máxima de cotización en cada tramo.

Los autónomos podrán cambiar su cuota en función de su previsión de ingresos netos hasta seis veces al año (cada dos meses) siempre que así lo soliciten a la Tesorería General de la S.S. Al final del ejercicio fiscal y una vez conocidos los rendimientos netos anuales se regularizarán las cotizaciones mediante la devolución o reclamación de cuotas.

Se establecerá un procedimiento telemático y automatizado para facilitar con carácter obligatorio toda la información de carácter tributario de cara a la regularización de las cuotas.

Aquellos autónomos que a 31 de diciembre de 2022 vinieran cotizando por una base de cotización superior a la que correspondería por razón de sus rendimientos netos, podrán mantener dicha base de cotización, o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base de cotización inferior a cualquiera de ellas.

La nueva normativa contempla también la obligación de la cobertura de Incapacidad Temporal, salvo que esté cubierta por el alta en otro régimen de S.S. y que no será obligatoria en el caso de socios de cooperativas incluidos en el R.E.T.A. que dispongan de un sistema intercooperativo de prestaciones sociales, complementario al sistema público, que cuente con la autorización de la S.S. para colaborar en la gestión de la prestación económica de I.T. que garantice una protección equivalente al regulado para el Régimen Especial de S.S. de los Trabajadores por Cuenta Propia.

La previsión de la figura de autónomo a tiempo parcial, que nunca llegó a desarrollarse tras varios aplazamientos, queda suprimida.

Se modifica la protección por cese de actividad de carácter definitiva y temporal ya que se incluyen como nuevas causas de cese la situación en la que la empresa tiene que reducir el 60% de la jornada de la totalidad de los trabajadores de la empresa o suspender los contratos de trabajo del 60% de la plantilla, así como el cese de actividad por mantenimiento de deudas cuando no se tienen empleados.

Como siempre, desde Algalia nos ponemos a su disposición para ampliar cualquier duda o cuestión sobre este tema.